【前編】老後の備え、「考えなきゃ…」で止まっていませんか?

「老後の備え、ちゃんとしないとって頭では分かっているんだけど、何から始めたらいいのか分からなくて…」

もしあなたがそう感じているなら、それはあなただけではありません。

この記事では、「老後の備えを考えなきゃ」と思いながらも動けない理由、そして今から備えることの意味を、最新のデータと一緒にやさしく解説します。

読み終える頃には、「よし、小さな一歩を踏み出してみよう」と思ってもらえるはずです。

「老後の備え」に不安を感じるのは普通です

老後資金の準備は、多くの人が「しなきゃ」と思いながらも、つい先延ばしにしてしまいがちです。

特に女性は、出産、育児、介護といったライフイベントに追われ、自分自身のことを後回しにすることが少なくありません。

けれど、未来の自分が安心して笑顔で過ごすためには、今できることがきっとあります。

なぜ今、老後の備えが必要なの? 最新データが語る現実

平均寿命は年々伸びていて

厚生労働省によると、令和5年の日本人の平均寿命は、

となっています。

(出典:厚生労働省 令和5年簡易生命表)

65歳でリタイアしても、女性なら平均20年以上、場合によっては30年以上生きる可能性があります。

この「長い老後」を経済的に支えるには、やはり備えが重要になります。

公的年金制度はどうなっている?

日本の年金制度には、大きく二つの支え方があります。

ひとつは、「賦課方式」。

これは、今働いている現役世代が支払う保険料で、今の高齢者の年金を支える仕組みです。

※賦課方式とは:「現役世代が親世代を支える」イメージ。未来の自分ではなく、今の誰かを支える仕組み。

もうひとつは、「積立方式」。

こちらは、過去に積み立てた保険料を運用し、将来の年金支払いに備える仕組みです。

※積立方式とは:自分自身のために、将来使うお金を貯めていく仕組み。

この二つの方式を組み合わせることで、日本の年金制度は成り立っています。

実は年金は運用されいる

年金と聞くと、

「毎月払って、ただ将来もらうだけ」というイメージを持たれるかもしれません。

しかし、実際にはそれだけではありません。

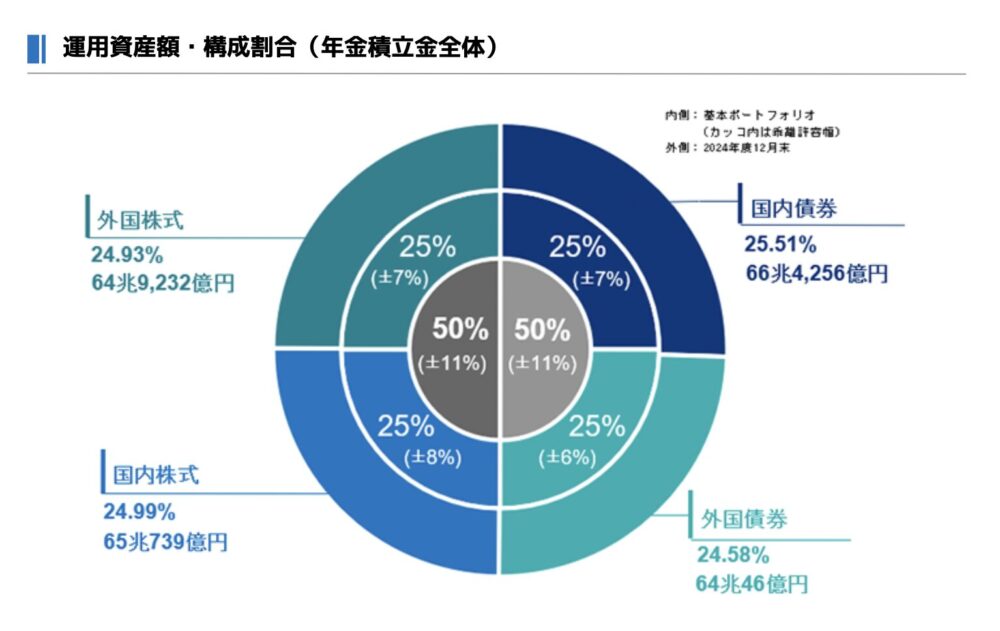

私たちが支払った年金保険料の一部は、GPIF(年金積立金管理運用独立行政法人)という世界最大級の機関投資家によって、国内外の株式や債券に分散投資され、長期的に資産運用されています。

この運用によって、年金制度は市場環境に左右されることはあっても、長い目で見てしっかりと支えられ続けているのです。※つまり、年金も「守る」だけでなく「育てながら支える」仕組みになっているのです。

では、実際にどのような資産構成で運用されているのか、最新の状況を見てみましょう。

国内外の株式や債券に幅広く分散投資し、長期的に資産を育てることで、日本の年金制度を支えています。

2024年度GPIF運用実績から見る— 長期安定運用で支える年金制度

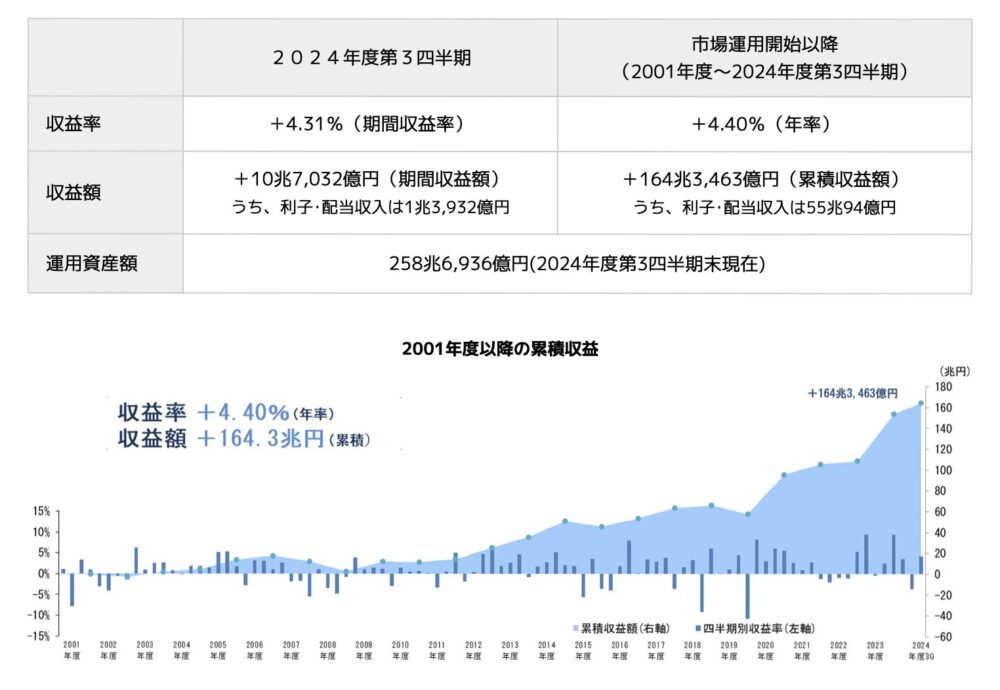

この表は、2024年度第3四半期までの運用実績をまとめたものです。

実際、2024年度第3四半期末時点での運用資産額は258兆6936億円に達しており、この四半期の収益率は+4.31%、2001年度以降の累積平均収益率も+4.40%と、長期的に安定した成果を上げています。

累計の運用益は約164兆円にもなり、この確かな運用実績が、私たちの年金制度をしっかりと支える力になっています。

もちろん、市場環境によって短期的に収益が変動することはあります。

しかし、長期的な視点で見ると、年金積立金は着実に増えており、制度そのものを揺るがすような心配は現時点ではありません。

つまり、「年金が将来ゼロになる」といった極端な見通しは、現実には非常に考えにくいのです。

ただし、少子高齢化の影響などにより、将来の給付水準が変化する可能性はあります。

だからこそ、公的年金だけに頼らず、自分自身でも少しずつ備えていくことが、これからはより大切になっていきます。

高齢夫婦世帯の家計収支データ

では、年金だけで老後は安心できるのでしょうか?

総務省の家計調査によると、高齢夫婦無職世帯(夫65歳以上・妻60歳以上)の平均は、

(参考:総務省統計局『家計調査年報(家計収支編)2023年』高齢夫婦無職世帯のデータをもとに作成)

年金だけでは生活費を賄いきれず、貯蓄を取り崩している世帯が多いのが現実です。

「老後2000万円問題」は一例にすぎない

2019年、金融庁の報告書で「老後には2000万円が必要」と発表され、大きな話題になりました。

(参考:金融庁『高齢社会における資産形成・管理』市場ワーキング・グループ報告書、2019年)

ただし、これはあくまでモデルケースにすぎません。

必要な金額は、ライフスタイルや資産状況によって大きく異なります。

大切なのは、「自分にはどれくらい必要か」を具体的に考えること。

漠然とした不安を、自分ごととして捉え直すことが、最初の一歩になります。

「まだいいや」がもったいない! 知っておきたい「時間の力」

「お金を貯めるなら早い方がいい」とはよく言われますが、その理由は「複利の力」にあります。

複利とは、投資や貯蓄で得た利益を元本に組み入れ、さらにその元本が生む利益にも利息がつく仕組みのこと。

※複利とは:「雪だるま式に増えていくイメージ」。利益にも利益がつくため、時間がたつほど加速する。

たとえば、毎月1万円ずつ積み立て、年利3%で運用した場合:

このように、早く始めれば始めるほど、小さな金額でも大きな差になります。

なぜ計画を立てられないの? 私たちの心に潜む「3つのバイアス」

「必要だと分かっているのに、なぜ行動できないんだろう?」

その理由は、私たちの心に潜む「バイアス(思い込み)」かもしれません。

知らず知らずのうちに、こうしたバイアスに足を止められていることがあるのです。

たとえ小さな一歩でも、未来のあなたはきっと「ありがとう」と微笑んでくれるでしょう。

その日のために、今日できることから、そっと始めてみませんか。

【次回予告】

ここまでで、「老後の備えが必要な理由」と「なぜ行動に移せないのか」が整理できました。

次回の【後編】では、いよいよ「じゃあ、どうやって始めればいいのか?」を、ステップごとにわかりやすくご紹介していきます!